タイビジネストレンド小売業②では小売業全体の傾向について述べました。

今回の記事では小売業それぞれの分野、主要プレイヤーに関する分析をお伝えします。

デパート業界の現状

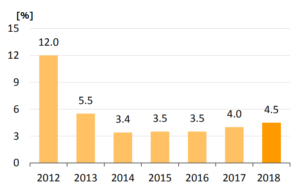

タイのデパート業界は参入者による継続的な投資がここ数年間、顕著に行われていると言えます。特に2012~2013年の期間にはバンコク郊外の不動産市場の流動化が顕著になり、デパートの進出も増加しました。

その時期にバンコクの発展と開発に伴い、デパートメントストアのための広大な用地の確保もバンコクよりも安価で行えるためにノンタブリー県、サムットプラガーン県、パトゥムターニー県などのバンコク近郊にビジネスを拡大するプレイヤーも増加を始めた。

Central Group

タイの財閥系デパートとも呼ばれ、店舗支店数、総売り場面積とも最大なのがCentralグループであり現在はRobinsonデパートとも資本関係にある。

Centralグループもデパートを各支店で画一化したデザインで展開していたが、近年はその対象顧客、マーケットによって Cental Robinson , Zen , Central embassy , Lifestyle Center など各店舗のコンセプトに変化を持たせている。

また中国小売り大手ECモール JD.com と提携しタイ国内で JD Central を始めるなど、オムニチャネル化も積極的に進めている。

The Mall Group

タイのデパート業界のもう一方の雄とされる The Mall Group は現在富裕層向けの店舗作りを徹底させている。

その傘下にある Emporium , EmQuartier , Siam Paragon はその象徴としてバンコク市内で富裕層向けデパートの名を勝ち取っている。さらにタイの主要産業ともなっている観光にも注視し、観光地への新規出店も積極的に行っている。

その他のデパート

タイ全土に展開するデパートメントストアは2強状態となっているが、バンコク市内には新規参入を果たしている多くの独立型デパートメントストアが存在する。

Siam Piwat , Seacon Development , Siam Retail Development ( Fashion Island , Terminal 21 ) , MBK Group , Japanese JV ( Tokyu , Isetan ) , Gaysom property , Siam Future ( Mega Bangna ) , TCC Group , Charoen Pokphand Group ( Icon Siam ) などがプレーヤーとなっている。

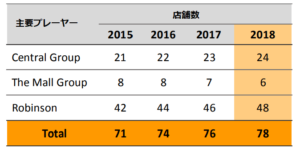

大手グループのデパートメントストアは79店舗

2016年から比較しても4.5%の増加がみられる。さらにAEC(ASEAN経済協力体)により小売業もASEAN圏内に進出可能になったため、マレーシア、CLMV国への進出も行われている。

ハイパーマーケット業界の現状

デパートと比較すると建物自体が安価で建設できる設計となっているために、コストを抑えて出店することが可能となる。また自家用車を利用しての生活消耗品の大量購入を目的とする顧客をターゲットとしているために、バンコクに限らずに地方都市でも増加傾向にある。

一方、広大な敷地を利用するために次のようなタイの都市計画を考慮に入れた出店計画が必要になる。

- 売り場面積が300㎡を越える商業施設は都市計画で禁止されていない区域に建設することができる。

- 売り場面積が300~1000㎡の商業施設は4車線以上、もしくは幅20m以上の公共道路に面していなければならない。

- 売り場面積が1000㎡以上の商業施設は幅40m以上の公共道路に面していなければならず、施設の入り口まで75m以上の距離がなければならない

各プレーヤーは新規出店の際に店舗をなるべく小さくする傾向がみられる。

地方都市でも出店地も県庁所在地から、地方の一定の基準を満たす市へと郊外化する傾向が見られている。